灵活用工模式:税务解决方案的业务架构

文章从灵活用工的基本概念,面临的问题、运营模式等多个方面带我们了解了税务解决方案的业务内容与产品设计。

这几年随着共享经济的大力发展,衍生了更多的创新的商业模式和灵活用工的需求,也成为了促进我国经济转型发展的新动能之一。共享经济平台的出现使个人生产经营活动更多元、更灵活,这为贫困人口创造了提高收入的可能。例如直播的主播、网约车主、外卖骑手。

自由职业者的特点

每一个新模式都会对原有的流程产生一定的冲击,参与共享经济发展的企业、个人、国家机关单位也会面临着一系列的问题。

自由职业者面临的问题共享经济平台面临的问题国家税务机关面临的问题

通过上面对于整个共享经济行业的分析,那么通过什么方式能够帮助行业参与者解决这些问题呢?

在这种社会背景下,互联网纳税平台应运而生,通过互联网的特点:

能够完美的解决掉由于共享经济的发展带来的大量灵活用工需求而造成的纳税问题。

平台的法律依据《中华人民共和国税收征收管理法实施细则》

税务机关根据有利于税收控管和方便纳税的原则,可以按照国家有关规定委托有关单位和人员代征零星分散和异地缴 纳的税收,并发给委托代征证书;受托单位和人员按照代征证书的要求,以税务机关的名义依法征收税款,纳税人不得拒绝;纳税人拒绝的,受托代征单位和人员应当及时报告税务机关。

《委托代征管理办法》

代征人为行政、事业、企业单位及其他社会组织的,应当同时具备下列条件:

(一)有固定的工作场所;

(二)内部管理制度规范,财务制度健全;

(三)有熟悉相关税收法律、法规的工作人员,能依法履行税收代征工作;

(四)税务机关根据委托代征事项和税收管理要求确定的其他条件。

平台的运营模式总分包模式

发包方将项目外包给互联网灵活用工平台共享经济的增值税计算,并与平台签订《共享经济平台合作协议》平台接到项目后,会将企业的项目转包给自由职业者,并与自由职业者签订《自由职业者服务协议》自由职业者与平台签订了协议后,开始为企业提供服务业务流

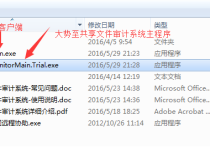

互联网灵活用工平台架构

解决的痛点

大家可以将互联网灵活用工代征平台理解为税局的一个特殊办事窗口,现在市面上大部分的平台都是代征生产经营所得收入(个税分为:综合所得(例如工资、薪金)、经营所得(例如个体工商户)、比例税率(例如股息、分红、彩票中奖)。

根据上图所讲的项目总分包制的模式,企业将项目外包给平台,灵活用工平台进行分包后,自由职业者再将项目进行承包灵活用工平台会开立全额的项目服务费增值税专用发票,并帮助自由职业者代征代缴个税。

提供增值税专票,解决了企业的无票成本问题(增值税抵扣:应纳税额=销项税-进项税,灵活用工平台开立的专票企业可以用于进项税抵扣,原来这种成本是全部需要企业自行承担或者找到开票公司进行发票购买,在操作上成本高、有违规风险,在税务稽核时会存在虚开发票的问题)提供完税证明,解决了企业的财务合规问题(如果企业的大量支出是对私结算,并且个人无法提供发票,企业财务就会出现支出不入账,入账无凭证的窘迫,无法对税局提出的问题进行解释,而灵活用工平台在个税代缴后,可以从税局开立自由职业者完税证明并加盖税局公章,做到入账有凭证,资金有保证)提供代征代缴个税,解决个人的报税难题(按照新税法要求,个人需要自行去税局进行个税申报以及代开发票,而由于个人地域分散、金额零散、结算周期不稳定,对于报税及发票代开以及发票快递整个流程太过于繁琐和冗长,因此无法及时的进行申报,而通过灵活用工平台,有专人与税局对接共享经济的增值税计算,每月固定时间进行批量申报,批量代开,统一开票,大大节约了个人的时间成本,提高了用户体验)及时精准缴税,解决税局核算难、征收难的问题,让国库更加充盈(在没有灵活用工代征平台之前,一般税局是核定征收,无法确定准确的经营收入,有的小额零散的可能没有办法去进行征收,通过灵活用工平台,一站式精准计税,全额征收,简单快捷)盈利模式

说了这么多,那灵活用工平台如何实现盈利的呢?

我们在市场上经常能看到有的平台为了与行业头部企业进行签约,可能会低于成本价去签约,例如我们会为:企业开6%增值税发票+(个人0.5%至2%)+通道下发手续费≈企业成本6.8%至7.5%左右,但是与企业可能是6.5%的费率去签约,这个是因为平台将财政返还的税款贴补进去了,因为头部商户具有背书效应,并且量大的话也能增加平台的流水数据及纳税比例,能够帮助平台纳更多的税,从而拿到更高阶梯财政返还比例。

本文由 @极光 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

给作者打赏,鼓励TA抓紧创作!

赞赏

1人打赏

手机浏览,点击图片保存二维码到相册,然后打开微信扫一扫选择本二维码图片就可以进入,电脑端微信“扫一扫”二维码,进入找聊天搭子平台,里面有找饭搭子、找对象、找陪伴服务等等